TENDANCES

Le crédit, un service utile aux foyers et à l’économie française

Cofidis, acteur majeur du crédit à la consommation, publie son étude sur l’image du crédit à la consommation en France. L’évocation du crédit à la consommation suscite régulièrement des réactions négatives. Cette image est tenace et l’écart qui sépare les idées reçues de la réalité reste important. Pourtant, le crédit à la consommation est un recours pour un grand nombre de Français.

Le crédit à la consommation, moteur de la croissance économique

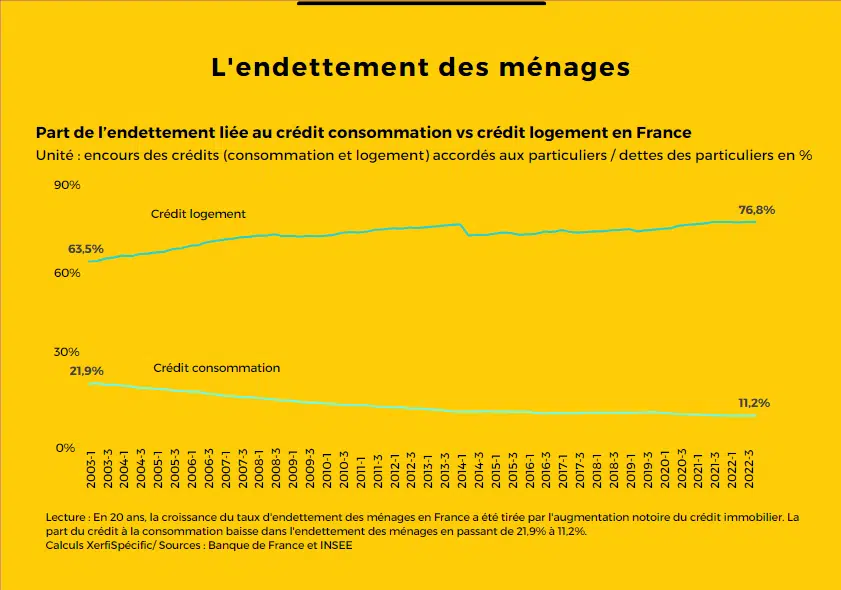

- Le taux d’endettement des ménages en France a doublé en 20 ans. Mais cette croissance a été tirée par l’augmentation notoire du crédit immobilier. En 2022, 76,8% de l’endettement des ménages concerne le crédit immobilier. A l’inverse, la part du crédit à la consommation baisse dans l’endettement des ménages en passant de 22% à un peu plus de 11% sur la même période.

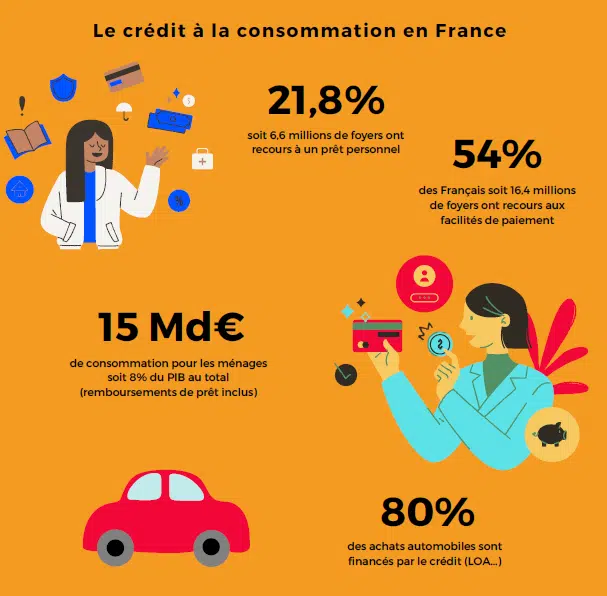

- Le crédit à la consommation est utile à l’économie puisqu’il contribue à hauteur de 15 milliards d’euros de consommation pour les ménages. Tout arrêt brutal des crédits amortissables et renouvelables aurait un impact économique très déstabilisant dès la première année, soit une baisse entre 4 et 5 % de la consommation des ménages.

- Le crédit à la consommation est un véritable soutien de croissance pour les secteurs suivants : il influence près de 80% des acquisitions de véhicules (auto/moto), de biens d’équipement domestiques et autres biens dits « durables » (meubles, électroménager, etc.), qui représentent 24% de la consommation de biens et 16% de la consommation totale des ménages.

Le profil des Français ayant recours au crédit à la consommation

Toutes les catégories de particuliers sont concernées, compte tenu d’une part, du nombre important d’individus qui l’utilisent et d’autre part, de la diversité des raisons qui les conduisent à souscrire un crédit. Ces personnes sont largement représentatives de l’ensemble de la population, qu’il s’agisse de leur âge, de leurs revenus ou encore de leur mode de vie.

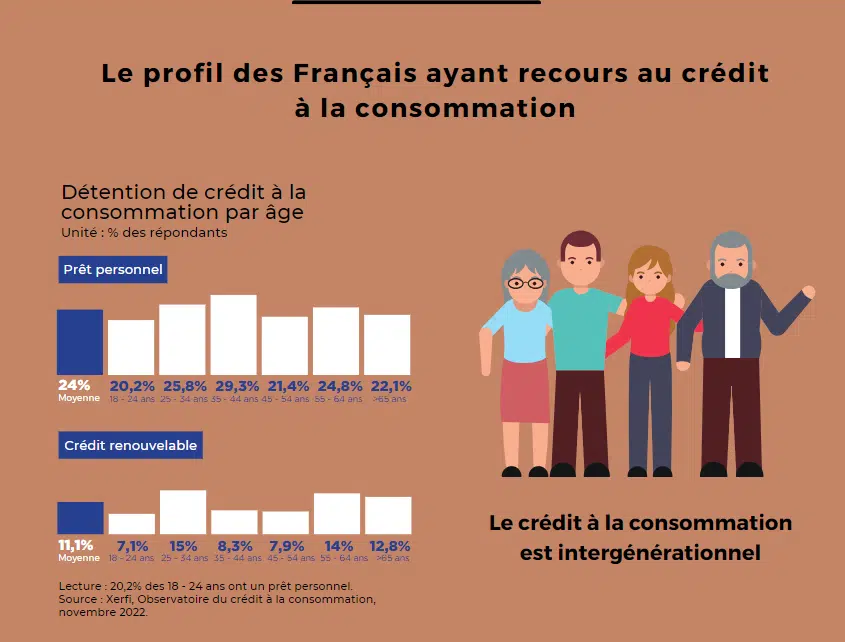

Parmi l’ensemble des répondants, 24% sont détenteurs de prêts personnels et pour le crédit renouvelable, la part des détenteurs s’élève en moyenne à 11%.

- Toutes les classes d’âges souscrivent au crédit à la consommation : la répartition est assez homogène d’une classe d’âges à l’autre. La part des 35-44 ans disposant d’un prêt personnel est toutefois supérieure de 5 points à la moyenne des Français : il s’agit en effet d’une période de la vie qui concentre le plus de besoins avec des acquisitions importantes (résidence principale, voiture…).

- Concernant le crédit renouvelable, la répartition par classe d’âges est plus disparate : avec 15% de détenteurs dans la classe d’âge des 25-34 ans, 14% des 55-64 ans et près de 13% pour les plus de 65 ans, on peut constater que la souplesse de ce type de crédit répond aux besoins des jeunes et des seniors.

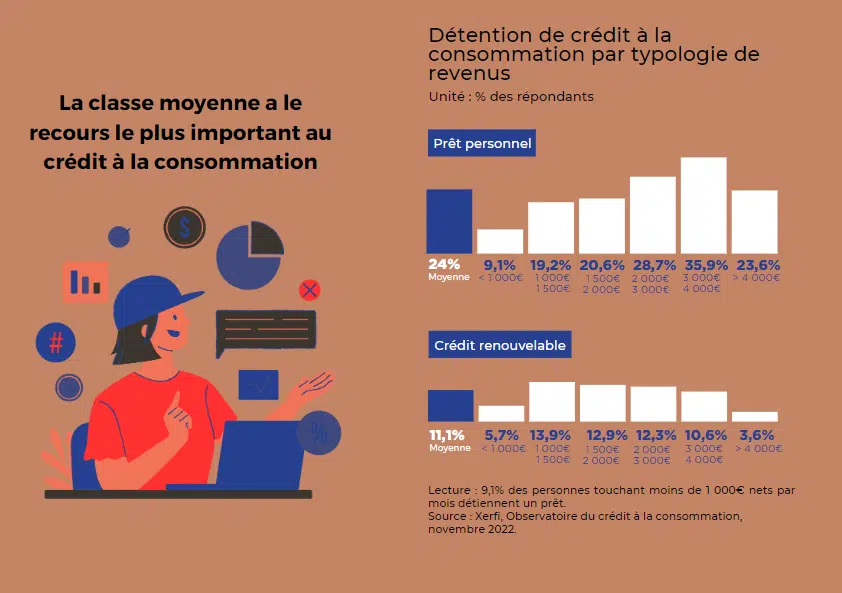

La majeure partie des détenteurs de prêts personnels ont des revenus supérieurs au revenu médian net des Français qui s’élève à 1 850€/ mois. Avec près de 36% de détenteurs de prêts personnels, ce sont les personnes qui gagnent entre 3 000€ et 4 000€ qui ont le plus recours à ce type de crédit.

Pour le crédit renouvelable, on peut également constater que les détenteurs ont majoritairement des revenus supérieurs au revenu médian. La répartition est en revanche plus homogène entre les différentes catégories de revenus. A noter aussi : seules 5,7% des personnes dont le revenu est inférieur à 1 000€/mois ont recours à ce type de crédit.

Le surendettement, est-ce une fatalité ?

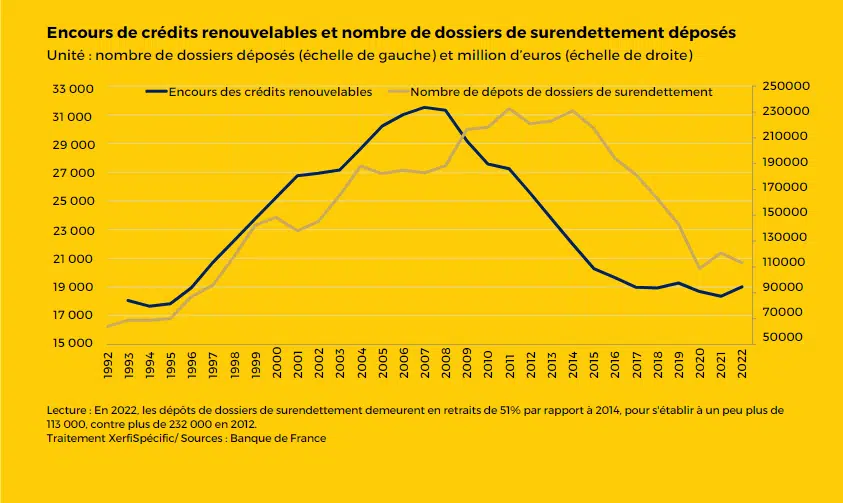

Après avoir atteint un niveau record au début des années 2010, le nombre des situations de surendettement est en net recul. Les réformes portées par les lois Lagarde (2010) et Hamon (2014) conjuguées aux mesures prises par les établissements financiers ont portées leurs fruits. En 8 ans, le nombre de cas de surendettement a été divisé par 2. En 2022, les dépôts de dossiers de surendettement demeurent en retrait de 51% par rapport à 2014, pour s’établir à un peu plus de 113 000, contre plus de 232 000 en 2012.

Chez Cofidis Group, nos équipes s’engagent à améliorer la vie de nos clients, à les aider à réaliser leurs projets, tout en les protégeant de situations financières instables et de comportements à risque. Notre plus grande responsabilité est d’octroyer un crédit aux personnes qui peuvent le rembourser. C’est pourquoi, nous sommes très attentifs en amont de l’acceptation des dossiers à leur demander de fournir plusieurs pièces justificatives en fonction du crédit souhaité. Cofidis s’engage également pour le fichier positif qui n’existe pas en France et qui permettrait d’avoir connaissance de l’ensemble des crédits d’un client et ainsi d’éviter tout cumul.

PARTAGER

LES DERNIÈRES ACTUALITÉS

RECHERCHE PAR DATE

- juin 2025

- mai 2025

- avril 2025

- mars 2025

- février 2025

- janvier 2025

- décembre 2024

- novembre 2024

- octobre 2024

- septembre 2024

- juillet 2024

- juin 2024

- avril 2024

- mars 2024

- février 2024

- décembre 2023

- novembre 2023

- octobre 2023

- septembre 2023

- août 2023

- juin 2023

- mai 2023

- avril 2023

- mars 2023

- février 2023

- janvier 2023

- novembre 2022

- octobre 2022

- septembre 2022

- août 2022

- juillet 2022

- juin 2022

- mai 2022

- avril 2022

- mars 2022

- février 2022

- janvier 2022

- novembre 2021

- octobre 2021

- septembre 2021

- août 2021

- juillet 2021

- juin 2021

- mai 2021

- avril 2021

- mars 2021

- février 2021

- janvier 2021

- décembre 2020

- novembre 2020

- octobre 2020

- septembre 2020

- mai 2020